【賃貸用不動産を売却】した場合の申告

結論

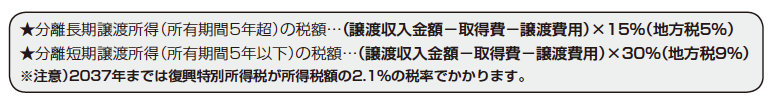

売却した日の属する年の1月1日から売却日までの賃貸収入については不動産所得の申告を行い、売却については分離課税の土地建物の譲渡所得の申告を行うこととなります。収入金額、必要経費を不動産所得に係るものと譲渡所得に係るものとに区分する必要があります。

不動産所得の注意点

家賃収入については譲渡契約書に明示されていればその契約に従い、明示がなく前家賃で家賃精算をしない場合は、全額を家賃収入として計上することとなります。

固定資産税は、賦課課税方式のため、納税義務者は毎年1月1日現在の所有者として登録されています。このため、譲渡契約書において売主と買主が按分負担する旨が記載されていても全額を必要経費に算入して差し支えありません。売却減価償却資産の償却費の額については、譲渡所得の取得費に含めないで、不動産所得の必要経費に算入しても差し支えありません。

譲渡所得の注意点

譲渡契約書において固定資産税について買主負担が明示されていればその金額も譲渡所得の収入に含める必要があります。売却した土地建物の取得費が分からなかったら、譲渡価額の5%を取得費とすることができます。期中で売却した減価償却資産の取得費は、譲渡日の取得価額から償却費相当額を控除して計算します。不動産所得の必要経費に算入した場合は、取得費に含めて計算する必要があります。

岡 実 税理士プロフィール

岡税務会計事務所 所長| 税理士登録 | 昭和58年3月 |

| 所属 | 東京税理士会 蒲田支部 |

| TEL | 03-3735-3820 |

| info@oka.zei-mu.com |